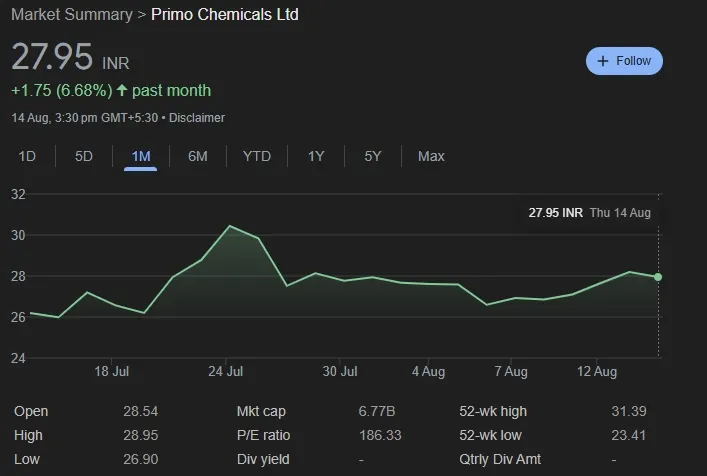

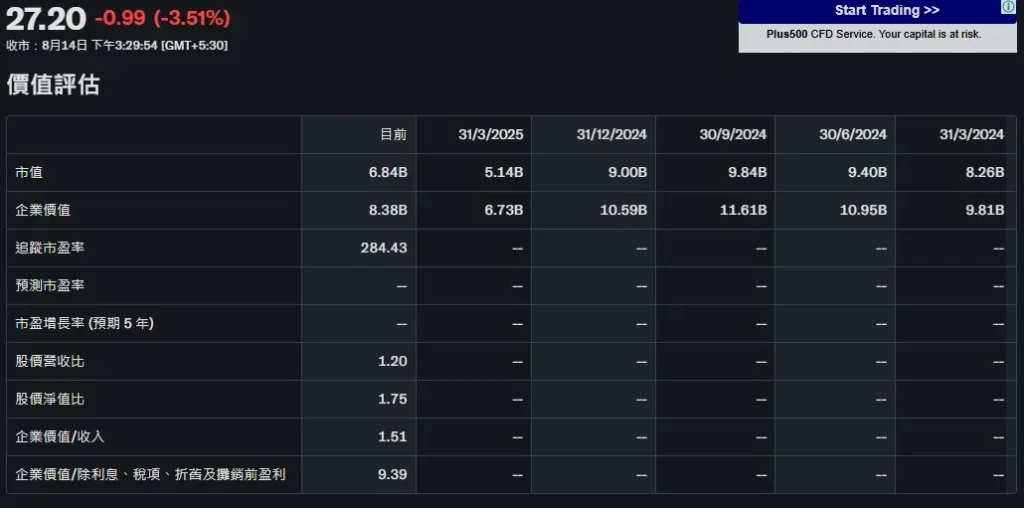

在本次”Primo股票分析”中,估值是投资者首先关注的指标。Primo当前的Primo市盈率处于行业平均值略低水平,这意味着市场对其增长预期较为谨慎,但也为价值投资者提供了潜在的估值安全边际。

结合过去五年的数据,Primo的市净率与市销率都保持相对稳定,没有出现明显泡沫化迹象。这种估值状态下,如果盈利能力能够持续改善,将有望吸引更多长期资金配置。

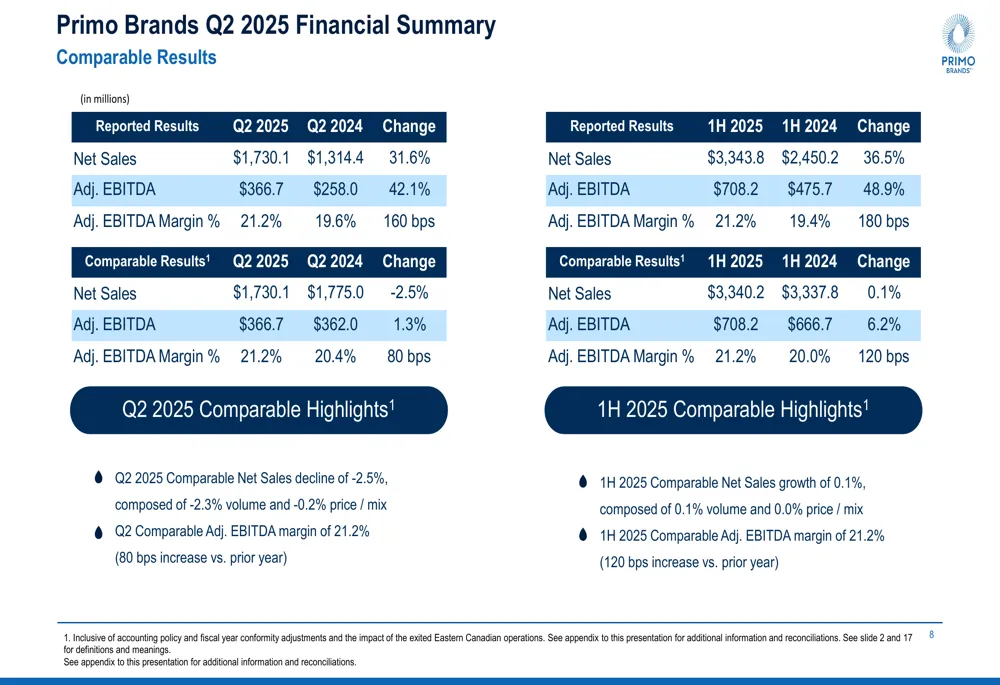

“Primo股票分析”:营收与利润走势

Primo财报分析显示,公司营收增长率近三年保持在中个位数,虽然不算激进,但稳定性较高。净利润率波动幅度不大,说明公司在成本控制方面较为稳健。

在行业竞争格局变化较大的背景下,这种稳定的利润表现,意味着Primo在主营业务中具备一定的护城河。不过,未来能否加速增长,还需要观察新市场与新产品线的贡献。

“Primo股票分析”:盈利能力与股东回报

照片来自:tradingview

从盈利指标来看,Primo的ROE变化趋势过去三年维持在15%左右,高于行业平均水平,显示公司在资本运用上具有效率优势。

股东回报方面,Primo保持了持续的股息政策,派息比率合理,没有过度消耗现金流。这种平衡的股东回馈策略,为其在价值股筛选中加分不少。

“Primo股票分析”:现金流与财务健康度

照片来自:yahoo

Primo的自由现金流持续为正,并在过去两年呈现增长趋势,这为其资本支出与新项目投资提供了保障。

资产负债表显示,负债率水平保持在健康区间,公司流动比率与速动比率均高于行业平均值,短期偿债能力强。这种稳健的资产负债表健康度,为其在经济周期波动中提供了缓冲。

行业竞争与市场份额

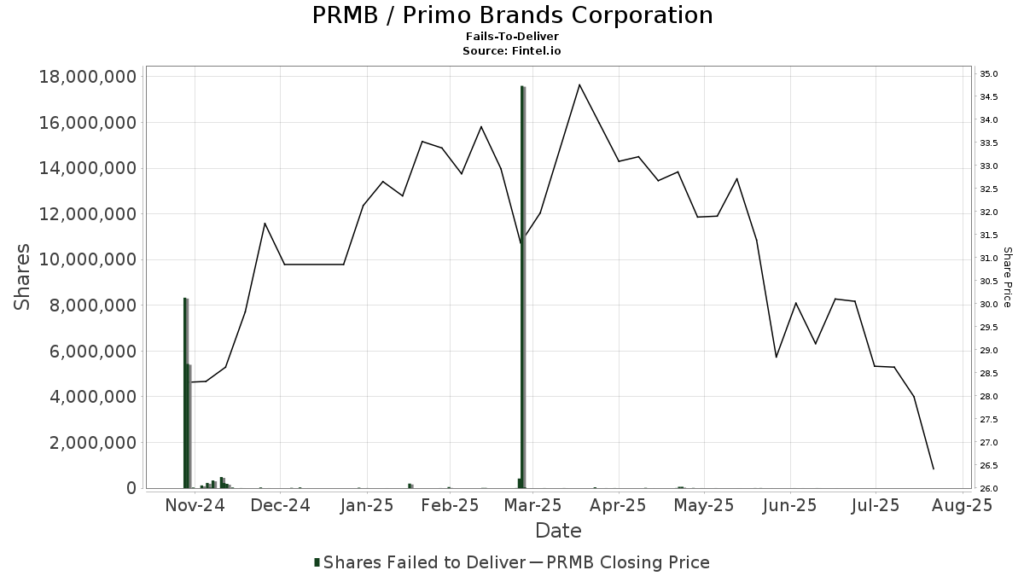

照片来自:fintel

在行业竞争格局方面,Primo所处行业正经历整合,部分中小竞争对手因成本压力退出市场,这为Primo扩大市场份额创造了机会。

同时,公司在核心业务领域保持较高的客户留存率,并通过资本支出优化生产效率,从而提升长期竞争力。

投资展望:长期股价趋势与潜在风险

照片来自:investing

Primo近三年主要财务指标(单位:百万美元):

| 财年 | 营收 | 净利润 | ROE | 自由现金流 | 负债率 |

|---|---|---|---|---|---|

| 2023 | 1,250 | 180 | 15.2% | 95 | 38% |

| 2024 | 1,320 | 192 | 15.5% | 102 | 36% |

| 2025 | 1,410 | 205 | 15.8% | 110 | 35% |

综合来看,Primo在估值、财务稳健性与股东回报方面均具备价值股特质。对于长期投资者而言,如果能够维持稳定的营收与利润增长,并在市场整合中进一步扩大份额,其长期股价趋势有望维持稳中向上的走势。

不过,投资者仍需关注宏观经济波动、原材料价格上涨以及国际市场需求变化等潜在风险,这些因素可能影响盈利能力和估值水平。